- Inleiding

- Leeswijzer

- Samenvatting

- Ontw. woonlasten

- Standaardhuishoudens en -bedrijven

- Opbrengsten decentrale heffingen

- Ontwikkeling van ozb

De Atlas van de lokale lasten is een jaarlijks overzicht van de heffingen van gemeenten, provincies en waterschappen. De gegevens in deze atlas hebben betrekking op het jaar 2022. Bedragen zijn uitgedrukt in euro’s per jaar. Voor details over de precieze berekeningswijze van een en ander wordt verwezen naar de verantwoording.

De Atlas bestaat uit een aantal delen.

Landelijk overzicht

In deze atlas vindt u allereerst een landelijk overzicht van de hoogte en de ontwikkeling van de lokale lasten. Het behandelt achtereenvolgens de ontwikkeling van de tarieven van afzonderlijke decentrale heffingen op landelijk niveau, de woonlasten voor huishoudens, de totale decentrale lasten voor standaardhuishoudens en bedrijven en de opbrengsten van decentrale heffingen. Ook wordt toegelicht wat het verband is tussen de verandering van de woz-waarde en de verandering van de ozb-tarieven.

Interactieve kaarten

In het tweede deel vindt u interactieve kaarten waar per gemeente, provincie en waterschappen tarieven zijn te vinden. Op de kaarten worden lage niveaus in blauw afgebeeld en hoge niveaus in rood. Hieraan ligt geen waardeoordeel ten grondslag over de wenselijkheid van bepaalde tariefniveaus of de ontwikkeling daarvan.

Voor alle gemeenten worden de heffingssystematiek, tarieven en kwijtschelding uitgebreid in beeld gebracht voor de ozb, rioolheffing en afvalstoffenheffing. Ook wordt in beeld gebracht welke bedragen huurders en huiseigenaren in totaal per gemeente betalen. Hiernaast bevat de atlas onder meer kaarten over de toeristen-, honden- en parkeerbelasting, de kosten van paspoorten, rijbewijzen en uittreksels uit de BRP en die van omgevingsvergunningen.

Voor alle provincies vindt u het tarief van de opcenten, het bedrag dat wordt betaald voor een voorbeeldauto (personenauto van 1.250 kilo die rijdt op benzine) en de mutatie van het tarief.

Voor alle waterschappen worden de tarieven en mutaties van de zuiveringsheffing, ingezetenenheffing en heffing gebouwd weergegeven. Daarnaast wordt in kaartvorm weergegeven welke bedragen huishoudens in een huurhuis en eigen woning gemiddeld betalen.

Ten slotte vindt u kaarten waarop u kunt zien welke bedragen gemiddeld in totaal worden betaald aan de gemeente, provincie en het waterschap door huurders en eigenaar-bewoners en in welke mate deze bedragen zijn veranderd.

Lokale lasten calculator

Met de Lokale lasten calculator kan worden nagegaan hoeveel een specifiek huishouden betaalt aan de gemeente, de provincie en het waterschap. Hiervoor vult u gegevens in over huishoudensgrootte, woning- en autobezit. De lasten in verschillende gemeenten kunnen hier eenvoudig worden vergeleken.

Benchmark en ranglijst gemeenten

De Benchmark gemeentelijke woonlasten vergelijkt de woonlasten in de verschillende gemeenten binnen een provincie. Naast de hoogte van de woonlasten wordt ook de mutatie van de woonlasten ten opzichte van het voorgaande jaar weergegeven. We hebben alle gemeenten gerangschikt van laagste naar hoogste gemeentelijke woonlasten en een nummer gegeven. Deze rangnummers vindt u in de ranglijst.

Databestanden

Bij veel gemeenten en andere belangstellenden bestaat de behoefte de precieze tarieven te kennen van bijvoorbeeld omliggende gemeenten. De tarieven van alle belangrijke lokale belastingen zijn daarom terug te vinden in dit onderdeel.

Gegevensverzameling

De gegevens zijn verzameld door middel van jaarlijkse enquêtes onder alle gemeenten, provincies en waterschappen in Nederland. Hoewel er aan het verzamelen en het verwerken van de gegevens de grootst mogelijke aandacht is besteed, leert de ervaring toch dat een dergelijk groot databestand zelden geheel foutloos is. De auteurs houden zich van harte aanbevolen voor eventuele correcties. Ook inhoudelijke suggesties zijn overigens welkom. Neem gerust contact op.

Dank

Aan de totstandkoming van deze atlas hebben veel mensen meegewerkt. Allereerst willen wij de mensen bedanken die onze vragenlijsten hebben ingevuld. Hawar Baziany, Thom Feddes, Sven de Heer, Milan Mulder, Joost Visser en Eli Wildeman hebben geassisteerd bij de dataverzameling en -verificatie. De Unie van Waterschappen en het CBS zijn behulpzaam geweest bij het verzamelen van de waterschapsgegevens. De Waarderingskamer danken wij voor het ter beschikking stellen van gegevens betreffende de waardeontwikkeling van onroerende zaken. Het NIBUD heeft enkele gegevens aangereikt die nodig zijn om de bijkomende woonlasten te berekenen. De verantwoordelijkheid voor de inhoud berust uiteraard geheel bij de auteurs.

Disclaimer

Aan het verzamelen en het verwerken van deze gegevens is de grootst mogelijke zorg besteed. Iedere aansprakelijkheid voor de gevolgen van activiteiten die op basis van deze gegevens worden ondernomen wordt echter afgewezen. Bij gebruik van de op deze website gepubliceerde gegevens is bronvermelding verplicht.

De ontwikkeling van de waterschapstarieven wordt weergegeven op deze kaarten. De opbrengstontwikkeling is weergegeven in het onderdeel ’Opbrengsten decentrale heffingen’. Op deze kaarten krijgt u een beeld van de totale decentrale lasten per gemeente (de som van gemeentelijke, provinciale en waterschapslasten).

De atlas zet de ontwikkeling van de decentrale belastingen in een breder perspectief door deze af te zetten tegen de ontwikkeling van andere aan wonen gerelateerde lasten. Dit leest u in het onderdeel ’Ontwikkeling van de woonlasten’. Het onderdeel ‘Decentrale lasten voor standaardhuishoudens en –bedrijven’ geeft een indruk van de bedragen die betaald worden aan decentrale overheden.

In dit deel worden in vogelvlucht de belangrijkste ontwikkelingen voor wat betreft de tarieven van de decentrale heffingen belicht. Op deze plek vindt u gegevens over afzonderlijke gemeenten, provincies en waterschappen.

Tarieven en mutaties in 2022

In 2022 wordt voor de onroerendezaakbelastingen (ozb) de woz-waarde in peiljaar 2021 als grondslag gebruikt. Vorig jaar was dit de waarde in 2020. De waarde van een gemiddelde woning steeg in deze periode 9,5 procent. Dit betekent echter niet dat huishoudens ook 9,5 procent meer kwijt zijn aan de ozb. Gemeenten verlagen namelijk over het algemeen hun tarief. Dit jaar verlaagden zij het tarief voor woningen met gemiddeld 6,2 procent. De ontwikkeling van de ozb-opbrengst staat goeddeels los van de prijsontwikkeling van onroerende zaken.

Gecorrigeerd voor de waardeontwikkeling ligt het gemiddelde ozb-tarief voor woningen 3,6 procent hoger dan vorig jaar (zie tabel 1). Het gemiddelde huishouden betaalt daardoor dit jaar 12,89 euro meer aan ozb. Het tarief voor eigenaren en dat voor gebruikers van niet-woningen stijgt met respectievelijk 3,3 en 2,0 procent.

De gemiddelde afvalstoffenheffing voor huishoudens stijgt dit jaar met 3,2 procent ofwel 9,74 euro.[i] Dat is een aanzienlijk lagere stijging dan in de afgelopen drie jaar toen de afvalstoffenheffing vaak meer dan 5 procent per jaar steeg.

De gemiddelde rioolheffing voor huishoudens stijgt dit jaar met 3,54 euro (1,7 procent). Een bedrijf betaalt bij een waterverbruik van 100 kubieke meter water gemiddeld 207 euro aan rioolheffing; bij een waterverbruik van 500 kubieke meter is dit 366 euro. Bij bedrijven loopt de ontwikkeling uiteen van een stijging met circa 1,6 procent voor bedrijven die 100 kubieke meter water gebruiken tot een stijging met 7,7 procent voor bedrijven die 30.000 kubieke meter water gebruiken.

89 procent van alle gemeenten heft toeristenbelasting. Het tarief van de toeristenbelasting gaat dit jaar (gemiddeld in alle gemeenten) met 4,3 procent omhoog. Kijken we alleen naar de gemeenten die dit jaar en vorig jaar toeristenbelasting heffen, dan bedraagt de tariefstijging gemiddeld 2,8 procent. Dit jaar voeren 9 (delen van) gemeenten toeristenbelasting in en geen enkele schaft deze af.

De hondenbelasting wordt in 48 procent van de gemeenten geheven. Het aantal gemeenten dat hondenbelasting kent daalt al jaren. In 1 deel van een gemeente wordt hondenbelasting ingevoerd, terwijl 17 (delen van) gemeenten hun hondenbelasting afschaffen. Dit is het eerste jaar dat minder dan de helft van de gemeenten hondenbelasting kent. Het tarief daalt gemiddeld 9,9 procent (tarief voor één hond). Als we alleen kijken naar de gemeenten die zowel dit jaar als vorig jaar hondenbelasting heffen is sprake van een daling van 1,3 procent.

In 42 procent van de gemeenten wordt een parkeerbelasting geheven. Het kan hierbij gaan om de kosten van een vergunning om ergens regelmatig te mogen parkeren en een betaling om ergens incidenteel te parkeren. Het tarief om een uur in het centrum van de gemeente op de openbare weg te mogen parkeren stijgt gemiddeld 1,8 procent. Als we alleen uitgaan van de heffende gemeenten dan gaat het om een stijging van 1,1 procent. De belasting wordt in 4 (delen van) gemeenten ingevoerd en in 1 deel van een gemeente afgeschaft.

De kosten voor een paspoort zijn gemiddeld met 1,4 procent gestegen (1,04 euro), de kosten voor een identiteitskaart met 7,0 procent (4,47 euro). Het tarief voor een rijbewijs stijgt 1,3 procent ofwel 0,55 euro. Er geldt voor zowel het paspoort, de identiteitskaart als het rijbewijs een landelijk maximumtarief. Voor een uittreksel uit de basisregistratie personen geldt dit niet. Een uittreksel is gemiddeld 0,33 euro (2,6 procent) duurder geworden.

Voor verbouwingen of nieuwbouw is in veel gevallen een omgevingsvergunning nodig. De tariefstructuur kan complex zijn en is vaak afhankelijk van de bouwsom. Wij geven hier de kosten bij drie bouwsommen. De kosten van een omgevingsvergunning voor een bouwsom van 11.900 euro (exclusief btw, bijvoorbeeld een (vergunningsplichtige) dakkapel) bedragen gemiddeld 418 euro, 4,6 procent meer dan vorig jaar. Dat komt ook doordat bouwkosten vorig jaar gemiddeld 1,1 procent lager waren. De kosten bij een bouwsom van 53.300 euro (bijvoorbeeld een woninguitbouw) bedragen gemiddeld 1.671 euro, 5,4 procent meer dan vorig jaar. Voor een project met een bouwsom van 166.000 euro (bijvoorbeeld een woning) wordt gemiddeld 4.903 euro betaald, 5,5 procent meer dan vorig jaar.

Aan provinciale opcenten op de motorrijtuigenbelasting is de Nederlandse automobilist dit jaar gemiddeld 1,0 procent (1,80 euro) meer kwijt dan vorig jaar (tabel 2). In 4 provincies verandert het tarief niet.

Ook de waterschappen kennen eigen belastingen. Een meerpersoonshuishouden betaalt gemiddeld 185 euro voor de zuiveringsheffing, 1,5 procent meer dan vorig jaar. Naast de zuiveringsheffing kennen waterschappen een watersysteemheffing. Deze bestaat uit vier verschillende heffingen. De ingezetenenheffing, betaald door huishoudens, is gemiddeld 93 euro, 2,2 procent (2,00 euro) hoger dan vorig jaar. De heffing gebouwd, een tarief dat net als de ozb een percentage van de woz-waarde is, bedraagt gemiddeld 0,0283 procent van de woz-waarde. Dat is, gecorrigeerd voor de verandering van de woz-waarde, 6,2 procent meer dan vorig jaar. De heffing ongebouwd wordt betaald door eigenaren van cultuurgrond (vooral agrariërs). Zij betalen gemiddeld 90 euro per hectare, 1,89 euro meer dan vorig jaar (2,1 procent). Eigenaren van natuurgrond betalen een lager tarief dan eigenaren van andere ongebouwde grond (gemiddeld 6,01 euro per hectare, een stijging van 3,7 procent).

Naast deze watersysteemheffingen betalen huishoudens en bedrijven in enkele (delen van) waterschappen ook een wegenheffing. Waterschappen onderhouden dan een deel van het lokale wegennet. Omdat dit weinig voorkomt is het gemiddeld betaalde bedrag in heel Nederland laag in vergelijking met de watersysteemheffing. In de gebieden waar huishoudens of bedrijven het waterschap wel betalen voor het wegenonderhoud kan de aanslag al snel enkele tientjes per jaar bedragen.

Tariefdifferentiatie

Dit jaar voeren 15 gemeenten een gedifferentieerd tarief (diftar) in voor de afvalstoffenheffing. 2 gemeenten schaffen diftar af. Daardoor woont 38 procent van de Nederlanders nu in een gemeente waar de afvalstoffenheffing afhangt van de hoeveelheid aangeboden huishoudelijk afval. Dat is bijna vier keer zo veel als in het jaar 2000 (9,7 procent). Diftar is bij de afvalstoffenheffing van belang omdat in gemeenten met diftar minder afval wordt aangeboden. Hoeveel minder is onder meer afhankelijk van het gekozen tariefsysteem.

Ook bij de rioolheffing wordt soms gebruik gemaakt van (naar watergebruik) gedifferentieerde tarieven (7,7 procent van de bevolking), maar het effect hiervan is kleiner omdat het waterverbruik minder prijsgevoelig is dan het afvalaanbod.

Heffing voor Bedrijveninvesteringszones (BIZ)

Een BIZ is een afgebakend gebied, waarbinnen ondernemers gezamenlijk investeren in de kwaliteit van hun bedrijfsomgeving. De gemeente stelt hiervoor een heffing in en keert de opbrengst van de heffing uit aan de vereniging of stichting die de activiteiten namens de ondernemers uitvoert.

Gemeenten als Leiden, Nijmegen, Middelburg en Tilburg kenden vóór de introductie van de BI-zone al een ondernemersfonds dat via een bestaande lokale belasting (ozb of reclamebelasting) werd gevoed. Op dit moment kennen 123 gemeenten één of meer BI-zones, en gebruiken 153 gemeenten een ondernemersfonds.

Tariefverschillen tussen gemeenten

In de onderstaande figuur wordt de spreiding van de verschillende belastingen en heffingen vergeleken. Dit gebeurt op basis van de variatiecoëfficiënt, een maatstaf die de grootte van de spreiding ten opzichte van het gemiddelde weergeeft. Immers, een spreiding van 10 euro voor een belasting van gemiddeld 20 euro, is relatief veel groter dan een spreiding van 10 euro voor een belasting van gemiddeld 200 euro.[ii] Met de variatiecoëfficiënt kan dus de spreiding van de kosten van een uittreksel uit de BRP (die gemiddeld 12,96 euro bedragen) toch worden vergeleken met die van het tarief van de afvalstoffenheffing (gemiddeld 317 euro).

Figuur 1 Spreiding tarieven ten opzichte van hun gemiddelde

Het eerste dat opvalt in figuur 1 is de lage spreiding van de kosten van een paspoort, een identiteitskaart en een rijbewijs. Dit hangt samen met het bestaan van maximumtarieven. De meeste gemeenten hanteren tarieven die zeer dicht bij of op die maxima liggen.

De tarieven van de parkeerbelasting variëren het meest, gevolgd door de toeristenbelasting.[iii] Hierbij moet wel worden bedacht dat het om kleine bedragen gaat. De variatie betreft hooguit enkele euro’s. Iets dergelijks geldt voor de kosten van een uittreksel uit de BRP. De variatie is relatief groot, maar het gaat om beperkte bedragen.

Van de woonlastenheffingen variëren de gemiddeld betaalde ozb en de afvalstoffenheffing het meest. De variatie van deze twee belastingen is nagenoeg gelijk. Die van de rioolheffing is lager. Opgeteld tot de totale woonlasten is de variatie kleiner dan die van de afzonderlijke heffingen.

De spreiding van de kosten voor een omgevingsvergunning[iv] is niet uitzonderlijk groot – nagenoeg gelijk aan die van de tarieven van de hondenbelasting en voor een uittreksel uit het BRP.[v]

[i] Ook bedrijven produceren afval. Gemeenten kunnen ook dit afval inzamelen en verwerken. Een bedrijf kan echter ook een contract afsluiten met een particuliere inzamelaar. Als bedrijfsafval wordt ingezameld door de gemeente betaalt het bedrijf meestal een reinigingsrecht. De tariefsystemen van de reinigingsrechten verschillen nog sterker dan die voor de afvalstoffenheffing (van de laatste is een overzicht te vinden op kaart 16). Omdat bedrijven onderling sterk verschillen is het niet mogelijk om de tariefontwikkeling voor bedrijven weer te geven.

[ii] De variatiecoëfficiënt is gedefinieerd als de standaarddeviatie gedeeld door het gemiddelde. De coëfficiënten zijn berekend op basis van de gebieden die in deze atlas worden gehanteerd (zie ook deze ranglijst van alle (deel)gemeenten), en dus niet op basis van gemeenten. Dit omdat tarieven binnen gemeenten soms verschillen.

[iii] Gemeenten die geen parkeer- of toeristenbelasting hanteren zijn niet meegerekend bij het berekenen van de variatiecoëfficiënt van de betreffende tarieven.

[iv] Het gaat hier om een index die een beeld geeft van de vergunningskosten van de verschillende voorbeeldbouwsommen. Zie kaart 60 voor meer informatie hierover.

[v] Gemeenten die geen hondenbelasting hanteren zijn niet meegerekend bij het berekenen van de variatiecoëfficiënt van de tarieven van de hondenbelasting.

Woonlasten zijn betalingen die huishoudens doen in verband met wonen. Directe woonlasten (huur of hypotheekrente) laten we hier buiten beschouwing. Woonlasten bestaan verder uit belastingen en heffingen enerzijds en marktprijzen voor bijvoorbeeld gas en elektriciteit anderzijds. In dit onderdeel bespreken we eerst de gemeentelijke woonlasten. Die bestaan uit de onroerendezaakbelasting (ozb), de rioolheffing en de afvalstoffenheffing. Een eventuele heffingskorting wordt hiervan afgetrokken.[i]

Eerst beschrijven we de hoogte en de mutatie van de woonlasten in 2022 (gemeenten, waterschappen en provincies). Vervolgens laten we zien hoe de hoogte en de samenstelling van de woonlasten zich de afgelopen jaren hebben ontwikkeld. Ten slotte geven we een overzicht van de woonlasten in brede zin, die naast belastingen en heffingen ook betrekking hebben op energie, water en verzekeringen.

Gemeenten

De gemeentelijke woonlasten bestaan voor huishoudens in een huurwoning van een woningcorporatie uit de afvalstoffenheffing en soms een rioolheffing. Eigenaar-bewoners betalen daarnaast ook ozb. In enkele gemeenten wordt van deze bedragen een heffingskorting afgehaald. Precariobelasting op ondergrondse leidingen die huishoudens indirect aan de gemeente betalen nemen we hier niet mee (zie hiervoor kaart 35 en bijbehorende tekst).

Huishoudens met een huurwoning (corporatiewoning) betalen dit jaar gemiddeld 424 euro aan de gemeente. Dat is 2,4 procent meer dan vorig jaar (9,80 euro). Dit komt voornamelijk doordat zij meer kwijt zijn aan de afvalstoffenheffing (9,74 euro, ofwel 3,2 procent). Voor de rioolheffing betalen zij gemiddeld 0,10 euro minder (daling 0,1 procent). De lasten voor huurders zijn het laagst in Nijmegen waar zij 39 euro betalen. In Wassenaar betalen zij het meest (706 euro).

De gemeentelijke lasten voor huurders stijgen het sterkst in de voormalige gemeente Cuijk (42 procent) en dalen het sterkst (-30 procent) in de voormalige gemeente Mill en Sint Hubert. Beide vormen sinds dit jaar samen met Boxmeer, Grave en Sint-Anthonis de nieuwe gemeente Land van Cuijk. In Cuijk was vooral de rioolheffing voor gebruikers veel lager dan bij de fusiepartners, terwijl deze in Mill en Sint Hubert juist hoger was. Inwoners van de voormalige gemeente Cuijk betalen door de herindeling ook meer voor de afvalstoffenheffing terwijl inwoners van Mill en Sint Hubert minder kwijt zijn.

Voor het gemiddelde meerpersoonshuishouden met een eigen koopwoning stijgen de gemeentelijke woonlasten dit jaar met 26,63 euro (3,0 procent, zie tabel 3). De ozb stijgt met 13,19 euro (3,6 procent). De rioolheffing is gemiddeld 3,54 euro (1,7 procent) hoger dan vorig jaar en de afvalstoffenheffing stijgt gemiddeld 9,74 euro, ofwel 3,2 procent. De resterende woonlastenstijging hangt samen met veranderingen in de heffingskorting die enkele gemeenten vorig of dit jaar verlenen.

Achter deze gemiddelde stijging gaan lokale veranderingen schuil die variëren van een daling met 21 procent (de voormalige gemeente Beemster dat vanaf 2022 is samengevoegd met Purmerend) tot een verhoging met 23 procent in Papendrecht. In Beemster waren de tarieven van de ozb voor woningen en de rioolheffing hoger dan bij fusieparner Purmerend. De tarieven zijn geharmoniseerd na de herindeling waardoor de tarieven voor huiseigenaren in Beemster dalen. In Papendrecht stijgen de woonlasten doordat de ozb (27 procent) en afvalstoffenheffing (28 procent) stijgen. Alle huishoudens in Papendrecht betaalden tot 2021 hetzelfde bedrag voor de afvalstoffenheffing. Vanaf 2022 is de te betalen afvalstoffenheffing afhankelijk van de grootte van het huishouden.

In de goedkoopste gemeente bedragen de woonlasten 667 euro (Rijssen-Holten) en in de duurste 1.736 euro (Bloemendaal). De gemiddelde woonlasten voor eigenaar-bewoners liggen op 904 euro.

Net als vorig jaar zijn er maar weinig gemeenten waar huishoudens met een minimuminkomen gemeentelijke belastingen verschuldigd zijn. De meeste gemeenten hebben een ruimhartig kwijtscheldingsbeleid.

Totale decentrale lasten

Om een totaalbeeld te krijgen van de lokale lastendruk tellen we de jaarlijkse gemeentelijke, provinciale en waterschapslasten bij elkaar op. Deze totale lasten zijn voor huishoudens met een huurwoning gemiddeld 1,9 procent gestegen (16,60 euro) en voor huishoudens met een koopwoning 2,9 procent (41,30 euro). Huurders betalen nu gemiddeld 893 euro aan gemeente, provincie en waterschap en eigenaar-bewoners 1.486 euro. Huishoudens met een huurwoning betalen het minst in Nijmegen (544 euro), doordat de gemeente ervoor kiest om de gemeentelijke woonlasten zo veel mogelijk op te leggen aan woningeigenaren, en het meest in Wassenaar (1.226 euro). Zowel de gemeentelijke als de provinciale en waterschapslasten (Rijnland) zijn daar relatief hoog. Huishoudens met een koopwoning betalen gemiddeld het minst in Tilburg (1.162 euro) doordat de gemeentelijke woonlasten en waterschapslasten hier laag zijn. De lasten zijn voor huishoudens met een koopwoning het hoogst in Bloemendaal met 2.405 euro. Dit hangt samen mer de hoge woz-waarden in die gemeente, die ervoor zorgt dat deze gemeente een lagere algemene uitkering ontvangt uit het gemeentefonds.

Ontwikkeling gemeentelijke woonlasten eigenaar-bewoner

Inleiding

Dit onderdeel schetst een beeld van het niveau, de ontwikkeling en de samenstelling van de gemeentelijke woonlasten sinds 1998, het eerste jaar waarvoor vergelijkbare cijfers bestaan.

Niveau lokale lasten

Van elke euro die huishoudens en bedrijven in Nederland aan belastingen en sociale premies betalen, gaat 3,3 procent naar de gemeenten (figuur 2). De decentrale overheden nemen samen 4,7 procent voor hun rekening, de rijksoverheid 95,3 procent.

Figuur 2 Belasting- en premieopbrengst naar overheidslaag, 2022[ii]

Figuur 3 geeft het niveau van de woonlasten voor huishoudens (ozb, afvalstoffenheffing en rioolheffing, minus een eventuele heffingskorting)[iii] sinds 1998. Wie naar de nominale cijfers kijkt ziet een bedrag dat oploopt van 500 euro in 1998 tot 731 euro in 2005, waarna de afschaffing van de ozb op het gebruik van woningen leidt tot een daling naar 592 euro in 2006. Vervolgens stijgen de woonlasten weer, zij het nu minder sterk, tot 839 euro in 2022.[iv] Deze cijfers houden echter geen rekening met de geldontwaarding. Gecorrigeerd voor de inflatie, de groei van het beschikbaar inkomen of de groei van het bbp is de stijging beperkt geweest, zoals de figuur laat zien.[v]

Figuur 3 Gemeentelijke woonlasten meerpersoonshuishouden (euro)

Lastenstijging

Figuur 4 toont de jaarlijkse stijging van de gemeentelijke woonlasten. De nominale groei schommelt in de jaren 1998-2004 rond de zes procent. Vanaf 2005 ligt de nominale groei ongeveer half zo hoog (even afgezien van de afschaffing van de gebruikersheffing van de ozb in 2006). In de jaren vanaf 2006 is de voor de inkomensgroei gecorrigeerde lastenstijging zeer gering en regelmatig negatief.

Figuur 4 Mutatie woonlasten meerpersoonshuishouden

Samenstelling woonlasten

Figuur 5 laat zien dat de samenstelling van de gemeentelijke woonlasten tot 2006 weinig is veranderd. De ozb nam bijna de helft van de woonlasten voor zijn rekening, de afvalstoffenheffing ruim een derde en de rioolheffing een zesde. Met de afschaffing van de ozb op het gebruik van woningen kwam hierin verandering, en daalde het aandeel van de ozb in de woonlasten tot 34 procent. In 2022 ligt dit percentage op 38 procent.

Figuur 5 Samenstelling woonlasten meerpersoonshuishouden

Een andere ontwikkeling, die iets minder in het oog springt, is de geleidelijke groei van het aandeel van de rioolheffing sinds 2006. Dit is het gevolg van taakuitbreiding (voornamelijk door nieuwe milieuregelgeving op nationaal en Europees niveau) en de noodzaak veel rioleringen te vervangen. Wel is die stijging sinds 2010 duidelijk lager dan voorheen (figuur 6).

De stijging van de afvalstoffenheffing is aanzienlijk geringer dan die van de rioolheffing. Tot 2018 verlaagden veel gemeenten hun tarieven zelfs, als gevolg van lagere verwerkingskosten. Tussen 2019 en 2021 was de stijging veel sterker. Daar waren een aantal oorzaken voor. Allereerst waren de kosten voor gemeenten gestegen door een verhoging van de rijksbelasting op het verbranden van afval in 2019. Ook andere kosten stegen. Daarnaast bracht de verkoop van bijvoorbeeld ingezameld kunststofverpakkingsmateriaal en papier minder op. De afvalstoffenheffing was tot 2016 de belangrijkste component van de woonlasten voor huishoudens. Tussen 2016 en 2020 was dit de ozb en in 2021 was het de afvalstoffenheffing. Dit jaar is het aandeel van de afvalstoffenheffing en ozb nagenoeg gelijk.

Figuur 6 Mutatie rioolheffing en afvalstoffenheffing (meerpersoonshuishouden)

Woonlasten in brede zin

Huishoudens zijn een groot deel van hun besteedbare inkomen kwijt aan woonlasten: de kosten van energie en water en van de opstalverzekering, en aan het wonen gerelateerde heffingen van gemeente, waterschap en rijksoverheid. Hieronder geven we de ontwikkeling weer van de woonlasten in brede zin, en van het aandeel daarin van de verschillende overheidslagen.[vi] We kijken in deze paragraaf naar de lasten van eigenaar-bewoners.

Bijkomende woonlasten

Woonlasten zijn er in soorten en maten. Om te beginnen is er natuurlijk de woning zelf. Die kan met eigen geld zijn gefinancierd, of, zoals meestal, met een hypothecaire lening. Hypotheeklasten maken vaak meer dan de helft uit van de woonlasten. Gemiddeld gaat het om 45 procent van de totale woonlasten. Verschillen in woningprijzen vormen de belangrijkste reden waarom woonlasten tussen huishoudens verschillen. Woningen zijn in de ene gemeente meer waard dan in de andere. Regionale variatie in belastingtarieven speelt een veel kleinere rol.

In dit onderdeel focussen we op de bijkomende woonlasten, dus de kosten naast het financieren van een woning. Het gaat hier om een breed scala, van de energierekening tot de onroerendezaakbelasting (ozb). Ieder huishouden heeft weer andere woonlasten. Dat hangt niet alleen af van de gezinssituatie, maar ook van bijvoorbeeld de locatie. Wij gaan uit van een standaard meerpersoonshuishouden met een eigen woning. Verder gaan we uit van gemiddelde tarieven, gemiddeld energieverbruik, een gemiddelde woningwaarde, enzovoort.

Hoogte en samenstelling bijkomende woonlasten

De bijkomende woonlasten bedragen dit jaar voor een gemiddeld huishouden 5.394 euro. Dat is 13 procent van het gemiddelde besteedbare inkomen van gezinnen. Energie en water nemen 47 procent van de bijkomende woonlasten voor hun rekening. De opstalverzekering is goed voor 3 procent.[vii] De overige bijkomende woonlasten zijn belastingen. Zie figuur 7.

Figuur 7. Samenstelling bijkomende woonlasten in 2022 (in euro’s en procenten)

De belangrijkste woonbelastingen worden door het Rijk opgelegd. Belastingen op energie, op water en op de opstalverzekering, het eigenwoningforfait en de overdrachtsbelasting maken samen 26 procent uit van de bijkomende woonlasten. Waterschapslasten zijn goed voor 7 procent, en gemeentelijke belastingen voor 16 procent van het totaal.

Figuur 8 laat zien dat de aandelen van de verschillende woonlastencomponenten de afgelopen jaren tot 2021 niet sterk veranderen, met uitzondering van de overdrachtsbelasting. Deze is sinds 2012 fors lager, vooral doordat het tarief is verlaagd van 6 naar 2 procent. In 2022 zien we wel een forse verandering. Doordat de prijs voor energie enorm is opgelopen, wordt een groter deel van de bijkomende woonlasten hieraan besteed. Het Rijk compenseert deze hogere lasten via een korting en lagere belasting op energie, maar dit compenseert de gestegen kosten maar ten dele.

Figuur 8. Ontwikkeling samenstelling bijkomende woonlasten[viii]

Ontwikkeling bijkomende woonlasten

De bijkomende woonlasten stijgen dit jaar voor een gemiddeld huishouden met 28,3 procent. Dat is 1.189 euro op jaarbasis. Dit komt zoals aangegeven vooral doordat de prijs van energie zeer sterk stijgt. De stijging geldt voor de meer dan 60 procent van de huishoudens[ix] die een variabel bedrag betalen voor hun energie of hun vaste contract in 2022 moeten verlengen.

Figuur 9. Verandering bijkomende woonlasten

Figuur 9 laat zien dat de woonlastenontwikkeling grotendeels het gevolg is van andere woonlasten dan belastingen (energie en water, zonder de rijksbelastingen die hierover worden geheven). Deze stijgen met 1.321 euro per huishouden, ofwel met 94,5 procent. Woongerelateerde belastingen dalen gemiddeld met 132 euro (4,7 procent). Dat komt doordat een daling van de rijksbelastingen die zijn gerelateerd aan wonen. Deze dalen 167 euro. Aan de gemeente wordt 25 euro meer betaald dan in 2021 en aan het waterschap 11 euro meer.

Figuur 10. Mutatie per onderdeel

Figuur 10 zet de mutaties van de onderdelen van de bijkomende woonlasten op een rij. De veruit grootste mutatie is de stijging van de kosten van energie. De belasting op energie daalt, maar in veel mindere mate. De riool- en afvalstoffenheffing stijgen met circa 13 euro en de ozb stijgt met 11 euro. Aan de waterschappen betalen huishoudens 11 euro meer dan in 2021.

[i] Tot 2005 ontvingen gemeenten geld om een korting te geven op de aanslag van de gemeentelijke belastingen. Dit stond bekend als de Zalmsnip. Hoewel deze heffingskorting al jaren is afgeschaft zijn er ieder jaar enkele gemeenten die op eigen kosten een korting verleden. Dit jaar zijn dat 4 gemeenten. De korting varieert van 25 euro in Dinkelland tot 50 euro in Epe.

[ii] Op begrotingsbasis. Bronnen: Miljoenennota 2021 (Rijk) en CBS.

[iii] De in 2005 afgeschafte Zalmsnip blijft hierbuiten. Deze werd door het Rijk bekostigd. Ook in de rest van dit hoofdstuk blijft de Zalmsnip buiten beschouwing.

[iv] Dit zijn de gemiddelde woonlasten uitgaande van de gemiddelde woz-waarde van koop- en huurwoningen en niet alleen van de gemiddelde waarde van koopwoningen zoals in de rest van de Atlas. De gemiddelde woz-waarde van koopwoningen geeft het beste beeld van het bedrag dat huishoudens gemiddeld betalen voor de ozb. Deze cijfers zijn echter maar voor drie jaar bekend. Van de gemiddelde woz-waarde van alle woningen bestaat een veel langere tijdreeks. Daarom gebruiken we deze waarde als uitgangspunt om de ontwikkeling van de woonlasten over een langere periode te laten zien.

[v] In voorgaande jaren zijn we bij het maken van deze figuur (en figuur 4) steeds uitgegaan van de inflatie, het beschikbare inkomen en de groei van het BBP zoals deze werd verwacht voor het komende jaar. Op het moment dat gemeenten de opbrengstontwikkeling en tarieven bepalen is nog niet bekend hoe hoog de inflatie in het nieuwe jaar zal zijn, etc. Dat is ook bij het schrijven van de Atlas nog niet bekend. We gaan daarom vanaf nu uit van de inflatie, het beschikbare inkomen en de groei van het BBP van het voorgaande jaar.

[vi] Ook bedrijven betalen lasten aan zowel gemeenten, waterschappen als de rijkoverheid. Bij bedrijven is uiteraard geen sprake van woonlasten, maar van bedrijfslasten. Het is niet mogelijk om de bedrijfslasten op zinnige wijze in beeld te brengen. Dit komt doordat bedrijven in veel sterkere mate verschillen dan huishoudens.

[vii] De schatting van de premie is afkomstig van het Nibud. Wij gaan uit van de gemiddelde premie voor een tussenwoning.

[viii] Doordat er in de afgelopen jaren verschillende uitgangspunten zijn gehanteerd om de gemiddeld betaalde opstalverzekering te bepalen is het niet mogelijk om deze weer te geven in deze figuur.

[ix] Autoriteit Consument en Markt, Energiemonitor 2021, juli 2021.

Belastingplichtigen (huishoudens en bedrijven) betalen vaak meerdere belastingen en heffingen. De ontwikkeling van afzonderlijke heffingen geeft daarom maar een beperkt beeld van de totale decentrale lastenontwikkeling. Omdat huishoudens, en in sterkere mate bedrijven, onderling verschillen, gaan we de ontwikkeling na voor enkele standaardhuishoudens en –bedrijven. Voor huishoudens zijn deze gelijk aan die in het onderdeel over de woonlasten.

We onderscheiden twee standaardhuishoudens. Het ene huishouden woont in een huurwoning, het andere in een koopwoning. Beide huishoudens bestaan uit drie personen.

Daarnaast kijken we naar de lastenontwikkeling van zes standaardbedrijven, te weten een winkel, een kantoor, een hotel, een agrarisch bedrijf, een groothandel en een productiebedrijf in de voedingsmiddelenindustrie.

Om de lasten in beeld te brengen moeten enkele uitgangspunten worden gekozen. Die staan vermeld in tabel 4. De uitgangspunten voor bedrijven zijn ontwikkeld in overleg met VNO-NCW, Unie van Waterschappen, ANWB en Recron. Daarnaast is zo veel mogelijk aangesloten bij uitgangspunten die eerder voor andere rapportages zijn ontwikkeld.

De lasten voor een meerpersoonshuishouden in een huurwoning bedragen in 2022 gemiddeld 893 euro (tabel 5). Dat is 1,9 procent (16,60 euro) meer dan vorig jaar. Hiervan gaat 424 euro (47 procent) naar de gemeente, 280 euro (31 procent) naar het waterschap en 189 euro (21 procent) naar de provincie.

De lasten voor een meerpersoonshuishouden met een koopwoning zijn met gemiddeld 1.486 euro hoger dan die voor huishoudens in een huurwoning. Dit komt doordat huiseigenaren meer belastingen en heffingen betalen dan huurders (onder meer ozb en heffing gebouwd). Van deze lasten gaat 61 procent naar de gemeente (904 euro), 26 procent naar het waterschap (393 euro) en 13 procent naar de provincie (189 euro). De lasten zijn gemiddeld 2,8 procent hoger dan vorig jaar (41 euro).

De hier gekozen standaardbedrijven betalen geen opcenten aan de provincie. De opcenten op de motorrijtuigenbelasting worden alleen betaald voor personenauto’s. Bedrijven maken vaak gebruik van bestelauto’s, maar zij betalen daarvoor geen opcenten. Een kantoor zal wel gebruik maken van personenauto’s, maar deze worden veelal geleased. Het leasebedrijf betaalt dan de provinciale opcenten.

Onze voorbeeldwinkel betaalt gemiddeld 2.941 euro aan decentrale heffingen. Dat is een stijging van 2,9 procent (82 euro). Van de 2.941 euro is 90 procent (2.635 euro) voor de gemeente en 10 procent (306 euro) voor het waterschap.

Voor het gekozen kantoor stijgen de lasten met gemiddeld 2,9 procent (176 euro) tot 6.324 euro. Hiervan gaat, net als bij de voorbeeldwinkel, het grootste deel (92 procent ofwel 5.846 euro) naar de gemeente en de rest (8 procent, dat is 479 euro) naar het waterschap.

Het voorbeeldhotel is dit jaar gemiddeld 17.072 euro kwijt, 2,0 procent meer dan vorig jaar (328 euro). Dit voorbeeldhotel betaalt 16.226 euro aan de gemeente (95 procent) en 847 euro aan het waterschap (5 procent).

Voor zowel de winkel, het kantoor als het hotel bestaat het grootste deel van de lokale lasten uit aan de gemeente betaalde ozb.

Het agrarische voorbeeldbedrijf ziet de lasten stijgen met 2,7 procent (180 euro). Een agrarisch bedrijf betaalt meer heffingen aan het waterschap dan de andere bedrijven. Het gekozen agrarische bedrijf bezit grond en betaalt daarom een heffing ongebouwd. Dit is een bedrag per hectare, gemiddeld circa 90 euro. Daardoor betaalt het agrarische voorbeeldbedrijf in vergelijking met de andere bedrijven een relatief groot deel van de decentrale lasten aan het waterschap, namelijk 65 procent (4.413 euro). Aan de gemeente betaalt dit voorbeeldbedrijf gemiddeld 2.373 euro, waarmee het totaal op 6.786 euro komt.

De gekozen groothandel en het productiebedrijf in de voedingsmiddelenindustrie betalen het grootste deel van hun decentrale lasten aan de gemeente, net als de winkel, het kantoor en het hotel. De groothandel in ons voorbeeld betaalt dit jaar gemiddeld 13.488 euro (stijging van 3,0 procent ofwel 388 euro). Hiervan gaat 92 procent naar de gemeente (12.376 euro). 1.112 euro gaat naar het waterschap.

Het productiebedrijf betaalt een kleiner deel van de lasten aan de gemeente (76 procent, 70.086 euro) dan de groothandel. Dit komt doordat een productiebedrijf van deze schaal voor de afvalinzameling veelal een contract af zal sluiten met een privaatrechtelijke onderneming. Dit wordt dus niet betaald aan de gemeente en valt daarmee buiten dit onderzoek. Aan het waterschap wordt gemiddeld 21.788 euro betaald. De totale lokale lasten komen daarmee voor dit voorbeeldbedrijf op 91.874 euro, 2,7 procent meer dan vorig jaar (2.456 euro).

Deze pagina geeft een overzicht van de opbrengstontwikkelingen van de afzonderlijke belastingen en heffingen.

Inclusief en exclusief volume-effect

De opbrengstontwikkeling kan inclusief en exclusief volume-effect worden berekend. Het CBS verzamelt jaarlijks de opbrengsten volgens (deels nog niet vastgestelde) begrotingen van gemeenten, provincies en waterschappen. De ontwikkeling van deze opbrengsten is afhankelijk van zowel de ontwikkeling van de tarieven als die van de grondslagen. Als bijvoorbeeld het tarief van de rioolheffing gelijk blijft, dan zal de opbrengst toch stijgen als er dit jaar meer huishoudens zijn die de rioolheffing betalen. Deze opbrengstontwikkeling inclusief volume-effect zegt dus niets over de door huishoudens of bedrijven ervaren lasten.

We willen zoveel mogelijk de ontwikkeling in beeld brengen die relevant is voor de belastingbetaler. Daarom is de opbrengstontwikkeling, waar dat mogelijk is, gecorrigeerd voor dit volume-effect. Dat kan door te berekenen wat de opbrengst zou zijn als de grondslag (onder meer het aantal huishoudens, aantal woningen, etc.) gelijk was gebleven. Omdat niet voor alle belastingen de tarieven en de grondslagen beschikbaar zijn, kan de opbrengstontwikkeling in een aantal gevallen alleen inclusief volume-effect worden weergegeven (op basis van gegevens van het CBS). In die gevallen wordt dit gemeld bij de tabel.

Gemeenten

Ozb

De totale begrote opbrengst uit de ozb bedraagt in 2022 4.757 miljoen euro. Zoals aangegeven in de inleiding bij dit hoofdstuk geeft de opbrengstontwikkeling exclusief volume-effect de lastenontwikkeling weer voor de belastingbetaler. De mutatie inclusief volume-effect geeft een beeld van de opbrengststijging voor gemeenten. De begrote opbrengst inclusief volume-effect stijgt 4,4 procent.

De in tabel 6 gepresenteerde ozb-opbrengst exclusief volume-effect is berekend op basis van de tarieven per gemeente en de verwachte totale woz-waarden in gemeenten. Gemeenten kunnen echter een deel van de potentiële ozb-opbrengst niet innen. Dat komt vooral door leegstand. Waar niet-woningen leeg staan kan geen ozb van gebruikers worden geheven. Omdat er geen bruikbare cijfers beschikbaar zijn over leegstand per gemeente kan hiermee in de berekeningen geen rekening worden gehouden.

Rioolheffing

Rioolheffing wordt door zowel huishoudens als bedrijven betaald. De totale opbrengst bedraagt 1.772 miljoen euro. Als we het volume-effect (meer huishoudens en bedrijven) buiten beschouwing laten stijgt de opbrengst uit de rioolheffing voor huishoudens met 1,9 procent, zie tabel 7. Omdat de grondslag, het aantal bedrijven dat rioolheffing betaalt, niet bekend is, kan de opbrengstontwikkeling voor bedrijven niet worden bepaald.[i] De totale begrote opbrengst stijgt, inclusief volume-effect, met 2,8 procent.

Afvalstoffenheffing en reinigingsrecht

Huishoudens betalen een afvalstoffenheffing voor het inzamelen en verwerken van hun huisvuil. Gemeenten zamelen soms ook bedrijfsafval in. Dan betalen bedrijven vaak een reinigingsrecht. Bedrijven kunnen echter ook een contract afsluiten met een particuliere inzamelaar. Het is mede daarom niet mogelijk om de opbrengstontwikkeling voor bedrijven weer te geven.

Exclusief volume-effect stijgt de opbrengst van de afvalstoffenheffing met 3,0 procent. De stijging van de afvalstoffenheffing en het reinigingsrecht inclusief volume-effect bedraagt 4,0 procent, zie tabel 8.

Leges

Voor de ozb, rioolheffing en afvalstoffenheffing ontvangen huishoudens en bedrijven jaarlijks een aanslag. Dit geldt niet voor de leges. De grondslagen (aantal aangevraagde vergunningen, paspoorten, enzovoort) zijn niet per gemeente beschikbaar. Het is daardoor niet mogelijk om de opbrengstontwikkeling exclusief volume-effect te bepalen. In plaats daarvan is de opbrengstontwikkeling inclusief volume-effect weergegeven, op basis van begrotingscijfers. Die zijn beschikbaar voor twee categorieën leges, zie tabel 9.

De opbrengst van de secretarieleges (voor paspoorten, rijbewijzen enzovoort) daalt, inclusief volume-effect, naar verwachting 4,0 procent. De opbrengst uit de bouwvergunningen stijgt met 7,1 procent tot 604 miljoen euro.

Natuurlijk is aan het begin van het jaar niet bekend hoeveel aanvragen in werkelijkheid zullen worden gedaan, net zo min als gemeenten dan al weten hoeveel paspoorten, rijbewijzen enzovoort ze gedurende het jaar zullen verstrekken. Begrote opbrengsten moeten daarom met enige voorzichtigheid worden gehanteerd.

Overige belastingen en heffingen

Gemeenten kennen nog een aantal andere belastingen en heffingen. Hoewel de aanslag voor een individueel huishouden of bedrijf aanzienlijk kan zijn, is de totale opbrengst uit deze belastingen en heffingen, met uitzondering van de parkeerbelasting, gering. Dat komt doordat niet alle gemeenten deze belastingen heffen en doordat het aantal betalers vaak beperkt is.

Voor deze heffingen geldt daarnaast dat de tariefstructuur buitengewoon complex kan zijn, en dat grondslaggegevens niet beschikbaar zijn. We beperken ons daarom tot de begrote opbrengsten en de mutaties inclusief volume-effecten. Die staan vermeld in tabel 10.

Als we kijken naar de opbrengst dan zijn de parkeerbelasting, de toeristenbelasting en de precariobelasting de belangrijkste overige belastingen. Van deze belastingen is de opbrengst uit de parkeerbelasting het hoogst: 1.111 miljoen euro, een stijging van 6,8 procent ten opzichte van vorig jaar. Van deze totale opbrengst is 28 procent afkomstig uit Amsterdam en 14 procent uit Rotterdam.[ii]

In omvang de tweede is de toeristenbelasting (begrote opbrengst 377 miljoen euro, een stijging van 9,6 procent). Van de totale opbrengst is 35 procent afkomstig van Amsterdam.[iii] Hoe dit werkelijk uit zal vallen hangt af van het aantal overnachtingen dit jaar. De opbrengst uit de precariobelasting bedraagt dit jaar naar verwachting 39 miljoen euro, 86,4 procent minder dan vorig jaar. Die sterke daling komt doordat gemeenten vanaf dit jaar geen precariobelasting op ondergrondse leidingen mogen heffen van nutsbedrijven. De opbrengst uit de hondenbelasting daalt dit jaar naar verwachting met 2,4 procent tot 48 miljoen euro. De daling komt, net als in 2021, voornamelijk doordat een aantal gemeenten de belasting afschaft.

De opbrengst uit de overige belastingen (reclamebelasting, forensenbelasting, roerendezaakbelasting en baatbelasting) bedraagt dit jaar 92 miljoen euro, 0,2 procent meer dan vorig jaar. Op macroniveau is de opbrengst per belasting laag. De aanslag voor een individueel huishouden of bedrijf kan echter aanzienlijk zijn. Sinds 2017 worden de gegevens van deze belastingen niet meer afzonderlijk gepubliceerd door het CBS.

De begraafplaatsrechten zijn geen belasting maar een bestemmingsheffing. De begrote opbrengsten mogen niet hoger zijn dan de begrote kosten. In 2022 verwachten gemeenten dat de opbrengst 115 miljoen euro zal zijn. Dat is 0,9 procent meer dan vorig jaar. De verwachte opbrengst uit andere leges, waaronder marktgelden, is volgens het CBS 153 miljoen euro, 4,8 procent meer dan vorig jaar.

Totaal gemeentelijke belastingen en heffingen

Tellen we de opbrengst uit alle gemeentelijke heffingen op, dan kunnen we de mutatie van de totale opbrengst berekenen. Omdat niet voor alle heffingen de ontwikkeling exclusief volume-effect beschikbaar is, kan deze mutatie alleen inclusief volume-effect worden berekend. Deze totale opbrengst stijgt in 2022 met 2,1 procent tot 11.544 miljoen euro (tabel 11).

Waterschappen

Zuiverings- en verontreinigingsheffing

Waterschappen zijn onder meer verantwoordelijk voor de zuivering van afvalwater. De afvalwaterzuivering wordt bekostigd uit de zuiveringsheffing.

Een klein aantal huishoudens en bedrijven loost het afvalwater direct op het oppervlaktewater. Zij betalen een verontreinigingsheffing. Het tarief is gelijk aan dat van de zuiveringsheffing.

De opbrengst uit de zuiveringsheffing stijgt, gemeten zonder volume-effect, 1,7 procent (1.459 miljoen euro). Inclusief volume-effect stijgt de opbrengst 2,4 procent (10 miljoen euro; tabel 12). De opbrengst uit de verontreinigingsheffing stijgt exclusief volume-effect met 3,0 procent. Inclusief volume-effect stijgt de opbrengst met 2,2 procent.

Watersysteemheffing

Waterschappen zijn ook verantwoordelijk voor het beheren van het waterpeil en zij zorgen voor ‘droge voeten’ (waterkering). Deze kosten worden gedekt uit de watersysteemheffing. De watersysteemheffing bestaat uit vier onderdelen: de ingezetenenheffing, de heffing gebouwd, de heffing ongebouwd en de heffing natuur.

De ingezetenenheffing wordt betaald door huishoudens. De opbrengst uit de ingezetenenheffing bedraagt dit jaar 705 miljoen euro. Als we de verandering van het aantal ingezetenen (volume-effect) buiten beschouwing laten stijgt de opbrengst met 2,2 procent (tabel 13).

De heffing gebouwd wordt door eigenaren van gebouwen (woningen en niet-woningen) betaald en het tarief is, net als de ozb, een percentage van de woz-waarde. De opbrengst is dit jaar 828 miljoen euro. Als we uitgaan van hetzelfde areaal gebouwen als vorig jaar (en dus het volume-effect buiten beschouwing laten) is de opbrengst gestegen met 6,1 procent.

De heffing ongebouwd en de heffing natuur worden beide betaald door eigenaren van grond. De heffing natuur door eigenaren van natuurgrond, de heffing ongebouwd door eigenaren van andere ongebouwde grond. Die laatste groep bestaat veelal uit agrariërs, maar ook eigenaren van (spoor)wegen vallen er onder. De opbrengst uit de heffing ongebouwd stijgt (gecorrigeerd voor het volume-effect) met 2,1 procent tot 191 miljoen euro. De opbrengst uit de heffing natuur stijgt met 3,7 procent tot 4 miljoen euro. De stijging inclusief volume-effect bedraagt 6,4 procent voor de heffing natuur en 1,6 procent voor de heffing ongebouwd.

De totale opbrengst van de watersysteemheffing is dit jaar 1.729 miljoen euro. Dat is, als we corrigeren voor de verandering van de grondslagen, 4,1 procent meer dan vorig jaar.

Wegenheffing

Vijf waterschappen beheren een deel van het wegennet in hun beheersgebied. Vier van deze waterschappen brengen hier een afzonderlijke heffing voor in rekening, één waterschap (Scheldestromen) bekostigt het wegenonderhoud uit de opbrengst uit de watersysteemheffing. De wegenheffing wordt vaak alleen betaald door de belastingplichtigen in het gebied waar het wegenbeheer plaatsvindt, niet in het hele waterschap.

Tabel 14 geeft de opbrengsten en de ontwikkeling daarvan. De totale opbrengst van de wegenheffing is dit jaar 51 miljoen euro. Als we de verandering van het aantal huishoudens, hectaren grond en aantal gebouwen buiten beschouwing laten dan stijgt de opbrengst uit de wegenheffing met 4,1 procent.

Totaal waterschapsheffingen

In totaal bedragen de waterschapslasten 3.249 miljoen euro, een lastenstijging van 3,0 procent ten opzichte van vorig jaar (tabel 15).

Provincies

Provinciale opcenten

De opcenten op de motorrijtuigenbelasting zijn de belangrijkste belastingen van provincies. De hoogte van de motorrijtuigenbelasting is onder andere afhankelijk van het soort voertuig (bijvoorbeeld auto of motor), het gewicht van het voertuig en het soort brandstof dat het voertuig gebruikt. Bovenop het bedrag aan motorrijtuigenbelasting komen de opcenten.

Inclusief volume-effect stijgt de opbrengst met 2,0 procent tot 1.735 miljoen euro. De ontwikkeling exclusief volumeontwikkeling is 1,0 procent.

Overige provinciale heffingen

Naast de opcenten op de motorrijtuigenbelasting kennen provincies nog enkele kleinere heffingen. Omdat grondslaggegevens ontbreken, geven we hier alleen de opbrengstontwikkeling inclusief volume-effect weer, op basis van begrotingsgegevens.

De opbrengst uit de grondwaterbelasting is dit jaar 13 miljoen euro. De opbrengst uit de overige heffingen bedraagt 20 miljoen euro (een stijging van 1,6 procent).

Totaal provinciale heffingen

De totale opbrengst uit de provinciale heffingen bedraagt 1.768 miljoen euro. Inclusief volume-effect is dat een mutatie ter grootte van 2,0 procent.

[i] Ook het CBS, dat begrote opbrengsten van decentrale heffingen publiceert (inclusief volume-effect), houdt dit niet afzonderlijk bij.

[ii] Bron: CBS, Statline.

[iii] Bron: CBS, Statline.

Ozb-tarief woning en woz-waarde

De grondslag voor de ozb is sinds 1995 de woz-waarde van een woning of niet-woning. Deze wordt sinds 2007 ieder jaar opnieuw vastgesteld. De peildatum ligt steeds op 1 januari van het jaar ervoor. De peildatum in 2022 is dus 1 januari 2021. Vóór 2007 werden woz-waarden één keer in de vier jaar vastgesteld (1997, 2001 en 2005). De woz-waarde is in de loop der jaren sterk veranderd. Tot 2010 steeg de gemiddelde woz-waarde van woningen en niet-woningen. Tussen 2010 en 2015 was er door de crisis sprake van een daling en sinds 2015 stijgen de woz-waarden weer. Dit jaar stijgt de waarde van woningen gemiddeld 9,5 procent en die van niet-woningen 1,5 procent, zie kaart 2 en kaart 3.

Belastingbetalers zijn vaak bang dat een hogere woz-waarde leidt tot een evenredig grote stijging van de betaalde ozb. Dat hoeft niet zo te zijn. Ozb-tarieven worden doorgaans afgeleid door de gewenste opbrengst te delen door de belastinggrondslag. Een hogere woz-waarde betekent bij gelijkblijvende opbrengst dus een lager tarief. Gemeenten houden daardoor bij het vaststellen van de ozb-tarieven rekening met de ontwikkeling van de woz-waarde.

Dit is ook te zien in figuur 11. In de figuur is de gemiddelde woz-waarde (rode lijn) en het gemiddelde ozb-tarief voor eigenaren van woningen (blauwe lijn) weergegeven van 1998 tot en met 2022.[i] Als de gemiddelde woz-waarde stijgt, daalt het ozb-tarief en omgekeerd. Het is echter niet zo dat de stijging van de woz-waarde leidt tot een evenredige daling van het ozb-tarief. Dat ligt ook voor de hand. Als het ozb-tarief ieder jaar in dezelfde mate zou dalen als de stijging van de woz-waarde (of omgekeerd) dan zou de ozb-opbrengst uit woningen gelijk blijven. Gemeenten hebben echter net als iedereen te maken met stijgende kosten, bijvoorbeeld door inflatie.

Figuur 11 Ontwikkeling van de gemiddelde woz-waarde en het gemiddelde ozb-tarief voor eigenaren van woningen

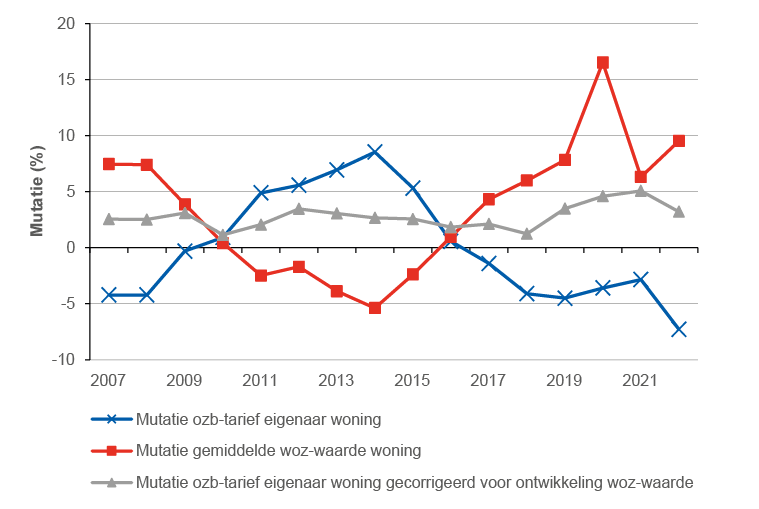

Figuur 12 laat de jaarlijkse mutatie van de gemiddelde woz-waarde en het ozb-tarief voor woningen zien.[ii] De figuur laat opnieuw zien dat als de woz-waarde stijgt (de rode lijn) het gemiddelde ozb-tarief (de blauwe lijn) daalt en omgekeerd. Daarnaast geeft de figuur weer in welke mate het ozb-tarief jaarlijks stijgt als de woz-waarde niet zou zijn veranderd (grijze lijn).[iii] Zoals verwacht mag worden stijgt het voor de woz-ontwikkeling gecorrigeerde ozb-tarief ieder jaar. De gemiddelde jaarlijkse stijging tussen 2007 en 2022 is 2,8 procent per jaar.[iv]

Figuur 12 Jaarlijkse mutatie van de gemiddelde woz-waarde en het gemidelde ozb-tarief voor eigenaren van woningen

Woningen en niet-woningen

Een ander beeld, dat vooral bij ondernemers bestaat, is dat gemeenten het ozb-tarief voor niet-woningen veel sterker laten stijgen dan dat voor woningen. Doordat de woz-waarde van woningen veel sterker stijgt dan die van niet-woningen is het lastig om dit op basis van de tariefontwikkeling te stellen.

In 1998 was het gemiddelde ozb-tarief voor een woningeigenaar 0,1757 procent van de woz-waarde, dat voor een eigenaar van een niet-woning 0,2046 procent en voor een gebruiker van een niet-woning 0,1648 procent. In 2022 betaalt een eigenaar van een woning gemiddeld 0,0978 procent, een eigenaar van een niet-woning 0,3030 procent en een gebruiker van een niet-woning 0,2178 procent (zie tabel 19).

Op basis van deze cijfers lijkt het alsof de tarieven voor niet-woningen veel sterker zijn gestegen dan die voor woningen. Woningen zijn echter veel sterker in waarde gestegen dan niet-woningen. Dit betekent dat het vergelijken van de tarieven zonder rekening te houden met de verandering van de woz-waarden een vertekend beeld geeft van de lastenontwikkeling voor de belastingbetaler.

Daarom hebben we uitgerekend hoe hoog de tarieven zouden zijn geweest als de woz-waarde sinds 1998 niet was veranderd. Deze gecorrigeerde tarieven geven een beeld van de lastenontwikkeling voor eigenaren van woningen en eigenaren en gebruikers van niet-woningen. De voor de woz-ontwikkeling gecorrigeerde tarieven zijn weergegeven in Figuur 13. De lijnen lopen min of meer parallel. Het ozb-tarief voor eigenaren van woningen (blauwe lijn) stijgt tussen 1998 en 2022 gemiddeld 3,3 procent per jaar, dat voor eigenaren van niet-woningen gemiddeld 3,4 procent per jaar en dat voor gebruikers van niet-woningen 2,9 procent per jaar. De verschillen zijn dus beperkt.[v]

Figuur 13 Ontwikkeling ozb-tarieven gebruikers en eigenaren woningen en niet-woningen gecorrigeerd voor de ontwikkeling van de woz-waarden

[i] Omdat de gemiddelde woz-waarde van niet-woningen niet bekend is (onder meer omdat deze onderling te sterk verschillen) is het niet mogelijk om dezelfde figuur te maken voor niet-woningen.

[ii] De reden dat de figuur begint in 2006 en niet in 1998 is dat in eerdere jaren de vaststelling van de woz-waarde één keer in de vier jaar plaatsvond. Dit leidde tot een grote stijging van de woz-waarde en een grote daling van het gemiddelde tarief. De figuur is daardoor minder duidelijk als we ook deze jaren opnemen.

[iii] Voor alle ozb-tarieven voor eigenaren van woningen is uitgerekend hoe hoog ze zouden zijn geweest bij gelijke opbrengst als de woz-waarden sinds 1998 niet zouden zijn veranderd.

[iv] Tussen 1998 en 2021 is dit gemiddeld 3,3 procent per jaar.

[v] Dit geldt ook als we een andere onderzoeksperiode kiezen, zie C. Hoeben (2021), Ontwikkeling ozb-woningen en niet-woningen 1998-2019. Coelo-rapport 20-2, Groningen: COELO.